本記事はAIを使ったドル円の予測とそれを使った筆者のトレードが記載されています。

目次

- ファンダメンタルズ分析部分(昨日のニュース要約)

- ファンダメンタルズ分析の影響:ドル円に対する詳細な解説

- 東京のインフレーションと日本のサービス業PMI

- 米国の経済指標の影響

- 総合的な影響

- ドル/円の為替レートへの影響

- テクニカル分析の要点

- テクニカル分析がドル円に与える影響(解説)

- 結論

- 筆者トレード方針

ファンダメンタルズ分析部分(昨日のニュース要約)

- ドル/円の動き: 昨日、USD/JPYは0.31%上昇し、147.205でセッションを終了しました。前日は0.97%の下落から回復しました。

- 東京のインフレーションと日本のサービスPMI: 11月の東京インフレーション数値とサービス業のPMIが、日本銀行の金利政策変更への賭けに影響を与える可能性があります。

- インフレーション予測: 経済学者たちは、年間インフレ率が3.3%から3.1%に緩和され、コアインフレーションが2.7%から2.4%に緩和されると予測しています。

- サービス業PMI: サービス業は日本経済の約70%、労働力の約75%を占めており、PMIの初期数値が51.6から51.7へわずかに上昇しました。

- 米国の経済指標: 米国では、サービスセクターのPMIと労働市場が注目されています。サービスセクターの活動の拡大と求人のわずかな減少が、2024年第1四半期の連邦準備制度理事会(Fed)の利下げ予測を試す可能性があります。

ファンダメンタルズ分析の影響:ドル円に対する詳細な解説

東京のインフレーションと日本のサービス業PMI

- インフレーションの影響: インフレーション率の変動は、中央銀行の金利政策に直接影響を与えます。日本銀行(BoJ)は現在、マイナス金利政策を採用していますが、インフレ率の上昇は金利を引き上げる圧力を生む可能性があります。インフレ率が予想よりも低い場合、これは日本銀行が緩和的な政策を継続する可能性が高いことを示唆しており、これは円の価値を下げる要因となり得ます。

- サービス業PMIの影響: サービス業の活動指数(PMI)の増加は、経済の強さの指標と見なされます。PMIが予想よりも高い場合、これは国内経済の強さを示し、円をサポートする可能性があります。

米国の経済指標の影響

- 米国のサービスセクターPMI: 米国経済の70%以上を占めるサービスセクターの強さは、ドルの価値に直接影響を与えます。PMIが予想を上回る場合、これは米経済の強さを示し、ドルをサポートする可能性があります。

- 求人市場の動向: 米国の求人市場が強い場合、これは一般的にドルにとって肯定的です。求人数の減少は、労働市場の緩和を示唆し、Fedの利下げの可能性を高めるため、ドルにとっては否定的な要因となる可能性があります。

総合的な影響

- 円に対する影響: 日本のインフレ率が低下し、サービス業PMIが予想を上回る場合、日本銀行の金融緩和政策の継続が予想され、これは円に対して下落圧力をかける可能性があります。

- ドルに対する影響: 米国の経済指標が強い場合、これはドルを支援します。特に、サービスセクターの強さと求人市場の堅調さは、経済の底堅さを示し、ドルを強化する要因となります。

ドル/円の為替レートへの影響

ドル/円の為替レートは、これらのファンダメンタルズ要因によって左右されます。日本のインフレ率の低下とサービス業PMIの上昇が日本銀行の金融緩和政策の継続を示唆する一方で、米国の経済指標が堅調な場合、ドルは支援され、ドル/円は上昇する可能性があります。逆に、日本の経済指標が予想を上回り、米国の指標が弱い場合、円は強化され、ドル/円は下落する可能性があります。

以上の分析に基づいて、現時点でのドル/円の為替レートの動向は、今後発表される経済指標の内容に大きく依存すると言えます。特に、日本のインフレ率とサービス業PMI、米国のサービスセクターPMIと求人市場の動向が重要な要因となります。

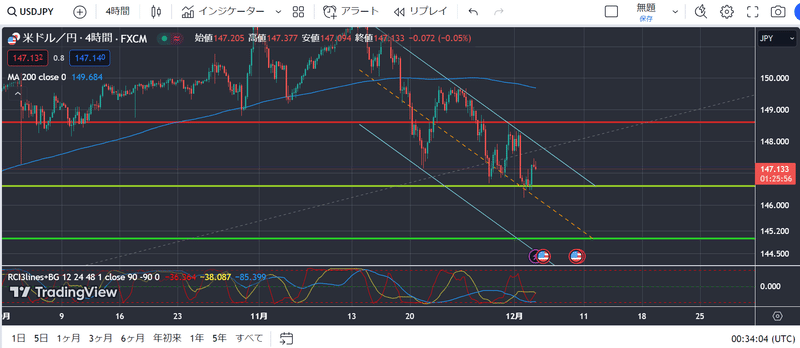

テクニカル分析の要点

- 50日間と200日間EMA:

- USD/JPYが50日EMAの下にあるが200日EMAの上にある現在の状況は、短期的な弱気の傾向と長期的な強気の傾向を示しています。これは、近い将来、為替レートが下落する可能性があるが、長期的には上昇傾向にあることを意味します。

- レジスタンスとサポートレベル:

- USD/JPYが147.500を超えると、次の重要なレジスタンスは148.405となります。このレベルを超えると、さらに上昇する可能性があります。

- 逆に、146.649のサポートレベルを下回ると、144.713へのさらなる下落の可能性が高まります。

- 相対力指数(RSI):

- 日次チャートの14日RSIが39.35で、オーバーソールドに近いことは、短期的な下落の可能性を示唆しています。

- 同様に、4時間足の14期間RSIが44.60であることは、中短期的に為替レートが下落する可能性があることを示しています。

テクニカル分析がドル円に与える影響(解説)

- 短期的な見通し:

- 現在のテクニカル分析に基づくと、短期的にはUSD/JPYが下落する可能性が高いです。特に、RSIがオーバーソールドに近づいていることは、売り圧力が高まっていることを示唆しています。

- 長期的な見通し:

- 200日EMAの上で取引されていることは、長期的には強気の傾向が続く可能性があることを意味します。これは、経済の基本的な要因や市場のセンチメントが、長期的にはドルを支持する可能性があることを示唆しています。

- トレーディング戦略:

- 短期トレーダーは、RSIやサポートレベルを密接に監視し、これらのレベルが破られた場合には売りポジションを検討するかもしれません。

- 長期トレーダーは、200日EMAの上で取引されている限り、強気の姿勢を維持する可能性が高いです。

結論

テクニカル分析によると、USD/JPYは短期的には下落する可能性がありますが、長期的には強気の傾向が続く可能性があります。トレーダーは、市場の動向に応じて、適切な取引戦略を採用する必要があります。なお、テクニカル分析は市場の動向を完全に予測するものではなく、常に経済ニュースや地政学的なイベントなどの他の要因にも注意を払う必要があります。

筆者トレード方針

昨日は予想に反しショートカバーの流れとなりました。昨日ショートしたポジションはまだ持っています。もう少し上がるかもしれませんがチャネルに届くころには下降していくでしょう。短期的には重要なラインが破られているので下の可能性が高いと思います。

スイング目線ではまだまだ上、チャネル下限が近いように見えますがまだ1円近く落ちないとここまでは届きません。小さいロットでロングを積んでいくのが良いでしょう。145.200あたりまで落ちてからロング出来るとおいしいように見えますが、現状買う理由のない円がここまで落ちてくるかが課題になりそうです。ショートは1日2日で決済、ロングは我慢強くホールドするのがよさそうです。

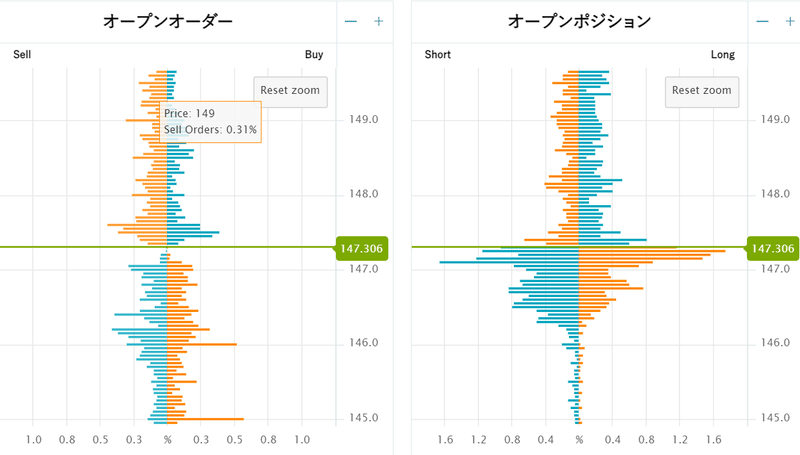

オープンポジション

連日の下げでロングはだいぶカットされており、ショートの含み損が目立ってきました。ロング優勢になってもおかしくない時期です。転換の可能性も十分出ているのでショーターの方は損切の設定を忘れずに。上にいったらしばらく帰ってこないしスワップもきついです。