FXのテクニカル分析とは何?最も相性の良い組み合わせは? 「FXのテクニカル分析とは何?」 「最も相性の良いテクニカル分析の組み合わせが知りたい。」 「テクニカル分析のコツが知りたい。」 本記事では、FXのテクニカル分析とは何であるのかや、最も相性の良い組み合わせ、テクニカル分析のコツについて解説します。

FXのテクニカル分析とは何?

FXのテクニカル分析とは、主に過去の値動きを表したチャートを用いて、過去の値動きの傾向から相場を予想することです。 価格動向に基づくテクニカル分析は、「過去のパターンは繰り返す可能性が高い」という考え方に基づいているため、似たようなパターンを探して相場予測を行うことが主な目的になります。 チャートの縦軸は価格、横軸は時間で、時間軸は短期から長期まで変更できます。時間軸は短期(1分足)から長期(1ヶ月足)まで変更可能で、時間軸と価格帯を変えることで、その通貨が上昇トレンドなのか下降トレンドなのかを見ることができます。

FXのテクニカル分析。2種類のFX指標

FXの指標には、2種類あります。 FXのテクニカル分析では、チャート上の色々なテクニカル指標を判断材料にします。 テクニカル分析で使用される指標は、以下の2種類に大別されます。

- トレンド系の指標: 市場の流れや方向性を分析します。

- オシレーター系の指標: 市場の買われすぎ、売られすぎ(過熱)を分析します。

これらの指標を詳しく見てみましょう。

トレンド系の指標

トレンド系のテクニカル指標は、相場のトレンドを分かりやすく教えてくれます。 主な特徴は以下の通りです。

- トレンドの方向性を示す。

- 値動きの勢いを示す。

- 取引判断に利用できる。

トレンド指標は、相場の方向性を視覚的に判断するのに有効です。トレンドの方向性や勢いを見るために、順張りの取引でよく使用されます。 トレンドの方向を見て、順張りトレードをすると儲けやすく、損をしにくいので初心者におすすめです。

オシレーター系の指標

オシレーター系指標とは、相場の過熱感、いわゆる「買われすぎ・売られすぎ」の状態を判断するためのテクニカル指標です。 主な特徴は以下の通りです。

- 相場の反転ポイントを特定する。

- 値動きの強さを示す。

- 売買の判断に利用できる。

オシレーターの特徴の一つは、相場が反転するタイミングを予測しやすいことです。こちらの特徴から、相場の天井、底からの逆張りに頻繁に利用されます。

FXにおける2つのトレンドベースのテクニカル分析

FXでトレンドベースのテクニカル分析を研究している人もいらっしゃることでしょう。トレンド系のテクニカル指標は、順張りトレードに向いています。 ここでは、特に人気のある2つのトレンド系テクニカル指標を紹介します。

- 移動平均線

- ボリンジャーバンド

移動平均線

移動平均線は、トレンドの方向性や勢いを確認したり、売買判断の基礎とすることができます。

- 移動平均線の上下に標準偏差を表示した指標。

- 値幅(ボラティリティ)、トレンドが出ているかどうか、相場のアノマリーなどを示す。

- スクイーズからエクスパンションに切り替わるタイミングでのエントリーに有効である。

- 移動平均線を中心に、上下に伸びるバンド(線)が予想される値動きの幅を示す。

そのため、トレンドの方向性だけでなく、買われすぎや売られすぎの状態を判断することも可能です。これらのテクニカル指標は、相場分析からエントリーまで、幅広い取引目的に利用することができます。

FXにおける3つのオシレーター系のテクニカル分析

オシレーター系のテクニカル指標は、レンジ相場やトレンドの反転局面での取引に最適です。ここからは、おすすめのオシレーター系テクニカル指標を3つご紹介します。

- MACD

- RSI

- ストキャスティクス

過熱した相場はいつかは反発します。オシレーター系の指標は、過熱相場をチェックするのに適しています。

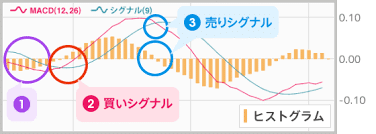

MACD

MACDは、短期移動平均線と中長期移動平均線の差をグラフ化したテクニカル指標です。 EMA(指数平滑移動平均線)をベースとしており、相場に素早く反応するため、トレンドの勢いや転換を素早く判断することができます。 「MACDライン」と「シグナルライン」のゴールデン(デッド)クロスを売買サインとすることで、移動平均線よりも早く相場にエントリーすることができます。 これらの2本のラインは、相場の転換を予測できるため、多くのトレーダーに活用されています。MACDは反応が早いのでダマシに注意しなければなりません。

RSI

RSIは市場の過熱感を示す指標です。現在のレートが「買われすぎ」か「売られすぎ」かを判断することができます。 RSIは直近のレート変動の内、何%上昇したかを示します(0~100%)。70%以上は買われすぎ、30%以下は売られすぎを示す。 線の位置によって相場の過熱感を把握しやすいため、初心者に人気のあるテクニカル指標の一つです。

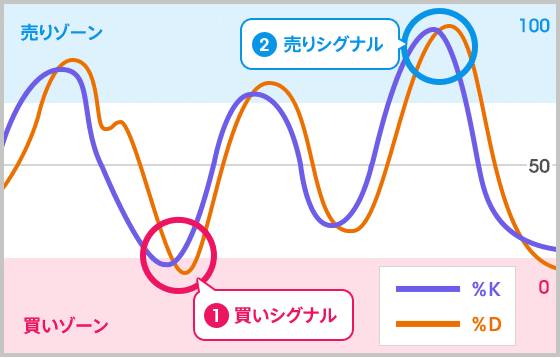

ストキャスティクス

ストキャスティクスもRSIと同様に、相場の過熱感を示すテクニカル指標です。ストキャスティクスは、動きの速い線と動きの遅い線の2本で構成されています。 80を超えると買われすぎ、20を下回ると売られすぎと判断できます。 2本の線が交差するタイミングが売買シグナルとなるため、RSIよりも売買判断がしやすい指標と言えます。

その他の代表的なテクニカル分析

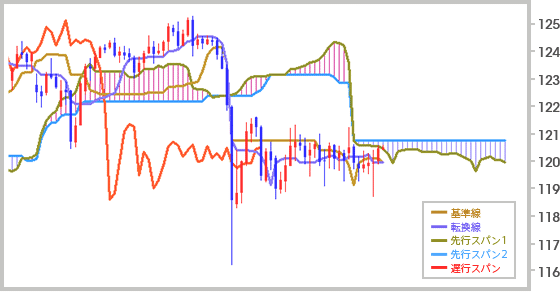

上記で紹介した手法以外にも、FXには様々なテクニカル分析手法があります。その中でも「一目均衡表」は代表的なテクニカル指標の一つです。 その特徴を見てみましょう。

一目均衡表(いちもくきんこうひょう)

一目均衡表は、5本の線とローソク足の位置関係から、トレンドや転換点を予測するテクニカル指標になります。他の分析手法との大きな違いは、「時間」を重視しているところです。

- 基準線:過去26日間の高値、安値の平均値。

- 転換線:9日間の高値、安値の平均値。

- 遅行スパン:当日の終値を26日さかのぼった値。

- 先行スパン1:基準線、転換線の中間地を26日先に表示したもの

- 先行スパン2:52日間の高値、安値を26日先に表示したもの。

- 雲:先行スパンの間に発生して、抵抗の大きさを表している。

2つの先行スパンによって形成される雲は特徴的です。ローソク足が雲を突き抜けると、トレンドの反転を示唆します。 5本の線と雲から多くの情報が読み取れるが、次のようなエントリーサインにもなります。

買いサイン(※売りは逆)

- 転換線が基準線を上抜けた時。

- 遅行スパンがローソク足を上抜けた時。

- ローソク足が雲を上抜けた時。

最初は線の多さに戸惑うかもしれませんが、非常に参考になります。

最も相性の良いテクニカル分析の組み合わせ

相性の良い組み合わせとして、ボリンジャーバンドとMACDの組み合わせがあります。 トレンド系とオシレーター系がお互いの弱点を補い合い、勝率を高めてくれます。

ボリンジャーバンドとMACDの組み合わせ

- ボリンジャーバンドの拡大を確認する。

- MACDのゴールデンクロスまたはデッドクロスを確認する。

- クロス方向の2σを超えたら、クロス方向に沿ってエントリーする。

テクニカル分析の3つのコツ

テクニカル分析のコツは以下の3つです。

- 一番簡単なものから始める。

- 2つ以上のテクニカル分析を組み合わせる。

- ファンダメンタルズ分析も併用する。

複雑な分析をしなくても、勝率は上がりますので 、まずは簡単なものから始めましょう。テクニカル分析ができるという自信をつけることが大切です。 慣れてくると、他のテクニカル分析に対する抵抗感が薄れ、自分で勝てる手法をどんどん見つけられるようになります。 チャートパターンではダブルトップがおすすめですし、移動平均線は指標として使いやすいので初心者におすすめです。 特に初心者の方はやってみないとわからないことが多いので、まずは嫌がらずにやってみましょう。

2つ以上のテクニカル分析を組み合わせる

2つ以上のテクニカル分析を組み合わせてみましょう。複数のサインが重なれば重なるほど、予測の精度が上がるからです。 特に、分析内容が異なるトレンド分析とオシレーター分析を組み合わせるのは効果的です。 こちらの組み合わせに慣れてきましたら、次項で紹介するチャートパターンとファンダメンタルズ分析を組み合わせることで、勝率アップが期待できます。

ファンダメンタルズ分析も活用する

次のコツは、ファンダメンタルズ分析を活用することです。 ファンダメンタルとは、各国の政治情勢や経済情勢など、為替動向に影響を与える情報を指します。 例えば、毎月第一金曜日に発表される米国の雇用統計は、米国経済の先行きを占う重要な指標として多くの投資家が注目しています。 このような情報は、テクニカル分析では考慮できないため、取引する通貨ペアに関連する経済指標は必ずチェックするようにしましょう。

FXのテクニカル分析は役に立たない?使用上の注意点

相場予測に役立つテクニカル分析ですが、利用する際には注意すべき点もあります。メリットに注目するだけでなく、以下の注意点にも気をつけましょう。

ダマシに注意

テクニカル分析で読み取れるサインは、必ずしも絶対的に正しいとは限らず、「ダマシ」と呼ばれる誤ったサインを出すことも少なくありません。 例えば、移動平均線の場合、ゴールデンクロスは買いサイン、デッドクロスは売りサインですが、こちらが偽サインになることがあります。これらの2つのサインは、予測しやすく、相場を貶めることで利益を得る傾向があるからです。 トレンドサインとして使えるパターンもありますし、大きなトレンドが発生している時など、RSIが有効に機能しない場合もあります。各指標には、有効な場面とそうでない場面があります。 ダマシを避けるためには、1つのテクニカル指標だけに頼るのではなく、それぞれのテクニカル指標の特徴を理解し、他のテクニカル指標やファンダメンタルズも参考にしながら総合的に判断することが大切です。

まとめ

FXのテクニカル分析とは何であるのかや、最も相性の良い組み合わせ、テクニカル分析のコツについて解説しました。 FXのテクニカル分析は、相場予測の基本であり、相場が上がるか下がるかを予測することで、勝率を50%以上に上げることができます。